2020年可以关注买伦镍抛沪镍的套利机会

A 沪镍与无锡镍的价格差距

沪镍作为交易所的上市品种,代表着期货价格,无锡镍作为现货买卖场所,更多代表着现货价格。之前常注意到,在现货较强的时候,无锡镍的升水也较高。但是,这一现象在2019年10月被打破。

2019年10月,无锡镍11月合约与沪镍11月合约的价格差距迅速拉大。十一假期前夕,二者近乎平水,而到10月15日,无锡镍对沪镍的贴水超过2000元/吨。10月15日—10月22日更甚,贴水超过4000元/吨。其间,10月18日夜晚,一度超过10000元/吨,历史罕见。

两个市场的镍价之因此出现如此大的差别,主要因素是二者的可交割标的不同。本次无锡镍和沪镍价格差距扩张的主要因素在于镍豆和镍板的价格差距持续拉大。当前,沪镍的交易标的为镍板,镍豆不可交割,而无锡镍的交易标的可以是镍板,也可是镍豆。2019年10月中下旬,镍豆现货贴水幅度从2300元/吨拉大至4000元/吨,保税区升贴水则从零跌到-50美元/吨。交割时出于成本考虑,一般被交割的是zui廉价的交割品,故无锡镍更多反映的是镍豆价格,沪镍更多反映的是镍板价格。现货市场上镍豆和镍板的价格差别,经过交割标的的差别反映在沪镍和无锡镍市场上。

库存结构的变化也可解释镍豆和镍板价格差距的变化。2019年10月,金属镍持续出库,LME镍库存明显下降。截止10月14日,LME镍库存从15万吨下降至9.4万吨。其中,库存的下降以镍豆为主,其从10月1日的142554吨缩减至10月14日的83916吨,跌幅高达40%。与之相对,镍板甚至出现小幅增长,从7170吨攀升至7308吨。

图为LME库存分布形态

不过,由于新能源汽车产销仍然低迷,业内人士认为,镍库存下降并不是终端消费好转的信号,而是多头提货的信号,他们担心库存进入市场会导致现货市场库存再次累积或者这些提走的货品会重新被注册交割。镍现货因此承压,尤其是镍豆(出库的货源以镍豆为),以至于镍豆价格贴水幅度迅速扩大。

镍豆和镍板的价格差距代表了沪镍和无锡镍的价格差距,经过分析沪镍和无锡镍的价格差距,可以发现套利机会。

由于交割标的存在差别,沪镍和无锡镍价格差距无法直接经过无风险套利来回归。虽然镍豆在生产流程中杂质较多,但鉴于钢厂使用镍豆和镍板生产不锈钢产品的成本基本相同,企业会基于成本利润考虑将两者进行转换。因此,镍豆大幅贴水镍板或与LME市场镍豆库存大量释放引起市场恐慌相关,一旦无锡镍的贴水幅度超过现货镍豆贴水幅度,就能考虑买入无锡镍进行套利。

全局来看,本次无锡不锈钢电子盘与上期所镍期货价格差距拉大,除了交割品牌、交割仓库、交割单位、包装标准和磅差溢短等方面不同外,交割标的存在差别才是主要因素。

沪镍11月合约与无锡镍11月合约的价格差距一度高达10000万/吨,与2015年沪镍期货上市初期惊人相似。当时,也出现了沪镍价格比无锡电子盘价格每吨高出1万元的情景。后来,俄镍加入可交割品牌,市场间价格差距才迅速走平。近年,在镍板库存持续下滑的环境下,两个市场的价格差距进一步扩大,沪镍月间价格差距也大幅攀涨,这是市场对可交割品不够的忧虑在盘面上的反映。上期所是不是考虑增加可交割品种?增加的话,又会形成什么后果?

回顾历史,当时虽然加入俄镍进行交割,但并没有对俄镍设置升贴水,而一般来讲,俄镍对金川镍有500—1000元/吨的贴水。因此,期货不单因可交割品大量增加而价格下降,并且定价也瞬间从金川镍转移至俄镍,继而导致镍整体定价重心下移。

上期所要可以镍豆交割,还有很多方面需要考虑,如升贴水的设置、镍豆长期贮存的质量问题等。

B 沪镍的月间价格差距

2019年10月,沪镍月间价格差距从正向市场转变为反向市场,且近月合约升水幅度在10月中旬加快上涨。

在库存周期变化的同时,价格差距结构随之变化。正常情况下,远期交割的货物需要考虑持有到期的利息和仓储费用,价格一般高于zui近,市场呈现contango结构。而受供应出现缺口、多头挤兑空头、突发事件等因素影响,2019年10月,市场呈现backwardation结构,即反向市场结构。反向市场结构的形成,有两类原因:其一,短期因素发挥作用,这时反向市场结构的持续时间较短;其二,处于产能扩张周期的商品,在远期弱势预期下,可能保持较长期的backwardation结构。

彼时,镍市场的情况属于前者。低库存推动多头占据优势位置,形成反向市场结构。当库存逐步降低、货源开始紧张、现货升水期货后,contango结构就变为backwardation结构。随着库存的降低,现货出现升水,近月合约步步走高。从下图显而易见,近月合约间的价格差距扩大幅度要比远月合约大。截止2019年10月18日,沪镍11月合约与12月合约的价格差距在每吨1000多元,而11月合约与2月合约的价格差距高达3700元/吨。

图为沪镍月间价格差距走势

此前,我们也提到,全球以及国内镍板库存较低导致交割品紧张的预期支撑镍价。尤其是现货和近月合约,由于直接面临交割需求,价格会较远期合约偏强。

逻辑如下:上期所只能镍板交割,而2019年交易所库存在2900—9000吨,可交割品镍板库存量少有利于镍价维持强势。虽然说LME在年初有20多万吨的库存,但它的中镍板占比仅为20%,zui多合4万吨镍板库存。以20万吨的全球月均表观消费量计算,上期所与LME累计6万吨的镍板库存属于非常低的水平。

2019年10月15日,沪镍10月合约进入交割期,持仓量仍高达两万手。据此推算,10月,多头交割约1万吨沪镍仓单,而10月15日,上期所可交割仓单为23757吨,占比近50%。换句话说,若本次的交割多头将货物提出,下个月不将仓单交回,则剩余库存中,仅有1万多手仓单可以被交割。

截止2019年10月18日,沪镍11月合约持仓量为10.6万吨,单边为5.3万吨。距离交割还有20个交易日,结合前两个月的持仓量下降速度,11月合约的持仓量与10月相近,若持仓量下降速度相似,则届时将有1万吨左右的镍多头接货需求,即交易所的仓单均会被多头接手。若交割仓单并没有持续增加,则以后每个月临近交割时,都将出现可交割品数量不多于持仓量的情况,交割品紧张势必推动近月合约升水维持高位运行,甚至持续提升。

国内可供补充的库存有多少?国内镍库存主要聚集在华东地区,截止2019年10月18日,本地市场库存为29000吨,上期所库存为23993吨,广东南储库存为260吨。其中,上期所库存全部为镍板,华东地区市场库存包括17300吨镍板和11700吨镍豆,且趋势为镍板库存下降、镍豆库存增长。另外,保税区库存需要关注进口情况。不过,由于反向套利回归,进口亏损大幅收窄。截止2019年10月18日,上海保税区库存降至22000吨。其中,镍板16500吨,镍豆5500吨吨。若后期进口窗口打开,则国内库存有望增加,交割品紧张的情况也将随之缓和。

图为国内镍市场库存情况

图为华东地区镍市场库存分类

图为上海保税区镍库存变化

C 沪镍和伦镍的价格差距

我国镍资源对外依存度较高,一般以进口为主,但近年,市场出现极端的出口盈利。但是,笔者认为,这种现象持续时间不会过长,除非基本面发生重大变化。

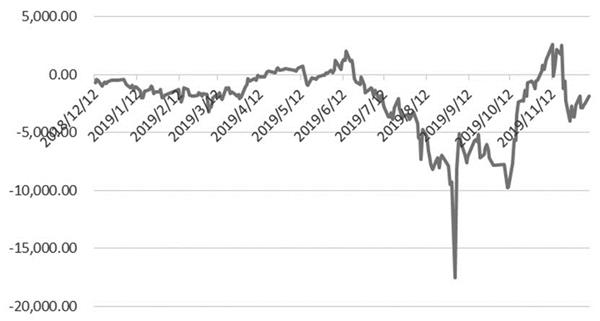

回顾前期情况,镍出口窗口在2019年7月打开,出口利润在9月达到zui高点,伦镍库存当月出现回升,由15.2万吨增加至16.7万吨。相应的,6月时镍进口仍有盈利,而到了9月初,亏损一度扩大,甚至超过1万元/吨,做进口套利的投资者浮亏惨重。

从基本面来看,海外市场对新能源汽车电池的需求预期乐观,因此对未来镍价比较乐观。另外,由于产业链的关系,海外市场没有镍铁—不锈钢这一环节,不必考虑镍铁和不锈钢新产能释放的问题。而国内除了以上压力,新能源汽车产销大幅走跌也导致市场对于新能源汽车电池需求的忧虑情绪升温。如此一来,可能形成外强内弱的局面。

2019年镍的进口亏损迅速降低以及出口盈利迅速收缩始于10月14日。10月14日晚间,相比LME的迅速下降,上期所稍慢了几分钟,给反向套利带来获利平仓机会,这有利于修正市场定价的偏差。彼时,进口亏损从5000—6000元/吨急剧压缩至近乎盈利,虽然这个时间窗口仅打开了几分钟,但空间很大,很多前期反套盘得以解套。

截止2019年10月18日,进口亏损收窄至2000元/吨,出口盈利收窄至300美元/吨,反套头寸持续获利。而此前,出口盈利导致保税区部分镍库存流向亚洲的LME仓库,已经带动两地价格差距有一定幅度的收窄。鉴于上期所库存量不大,后期需要从LME进口镍来补充,进口窗口有望再次打开。

图为镍进口盈亏情况

D 结论

总的来看,不同市场的价格变化有各自的带动,但也互相关联。无锡镍与沪镍的价格差距扩大主要源于交割品镍豆和镍板的贴水幅度扩大;上期所近远月合约价格差距扩大主要源于低库存低仓单引起近端交割品稀缺,继而导致价格压力后移至远端;沪镍与伦镍比价较低主要源于两地对需求以及库存的预期不同。同时,各市场之间也互相关联。国内金属镍的补充依靠海外市场,需要进口盈利窗口的打开,以带来更多的进口镍。而如此一来,若伦敦市场的镍流入国内,在补充国内镍板库存的同时,也将推动国内沪镍月间价格差距收窄。另外,由于进口镍的补充,或者说LME镍豆的流入,国内镍豆价格承压,将贴水镍板,无锡镍与沪镍的价格差距很难经过无风险套利修复,价格差距水平在于镍豆的贴水深浅。

由以上可得,一是在镍豆与镍板价格差距扩大的时候,可以考虑相应做多上期所与无锡盘的镍价格差距,一旦二者间价格差距大幅超过镍豆与镍板的价格差距,就能考虑做二者价格差距回归;二是在低库存以及进口大幅亏损的情况下,在没有国外镍库存的补充,则国内镍价将偏强运转,可以考虑做国内镍正向套利;三是由于国内镍资源需要进口补充,故进口大幅亏损的情况很难长期维持,可以考虑做国内镍正向套利,或者做国内外反向套利,而这将带动进口比价的修复,甚至推动进口窗口开启。zui近,临近春节,市场交投情绪下降,套利逻辑不明显,但纵观2020年全年,可以关注买国外抛国内的套利机会。

(作者单位:广发期货)

(文章来源:期货日报)